Коронавирус в металлургии

Можно без преувеличения сказать, что пандемия коронавируса изменила мир. Дистанционная работа, ограничения передвижения, прав и расширение обязанностей, ускоренное внедрение новых технологий и многое другое уже стало обыденностью. Коснулись изменения и металлургии.

Первыми ощутили «дыхание» коронавируса китайские компании, которые в первые месяцы текущего года были вынуждены снизить темпы производства. В марте Китай стал лидером по абсолютному снижению выпуска стали, а Южная Корея, Италия, Бразилия, Германия и Индия буквально провалились относительно себя прошлогодних. Как же пандемия отразилась на российской металлургии?

Ситуация в России

Начало года для российской металлургии оказалось весьма оптимистичным с хорошими перспективами роста производства. В течение 2019 года ряд российских предприятий отчитались о завершении капитальных ремонтов на доменных печах, что означало потенциальный прирост производства чугуна в 2020 году.

Так, НЛМК запустил ДП №6 мощностью 3,4 млн тонн в паре с конвертером №2 во втором кислородно-конвертерном цехе, на НТМК заработала ДП №7, на ЧМК — ДП №4 в паре конвертером №1, а на «Уральской стали» заявили о реконструкции сразу двух печей.

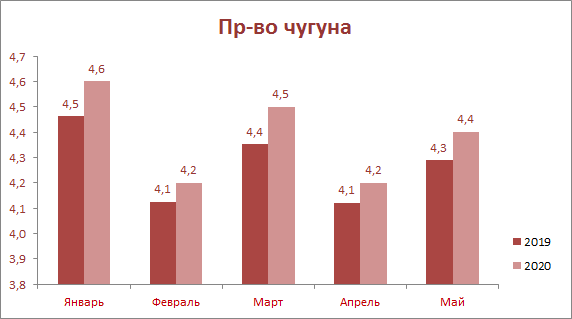

Производство чугуна в январе-мае 2019/2020 года

С вводом в эксплуатацию указанных агрегатов январское производство чугуна превысило показатели прошлого года на 3,1%. Тенденция сохранилась на протяжении всех пяти месяцев, поэтому влияние коронавируса на доменщиков можно считать минимальным или даже положительным. С одной стороны, временная остановка производства на доменной печи технически нецелесообразна, поскольку после этого агрегат придется «отстраивать» заново. Именно поэтому без серьезных оснований домны никто останавливать не будет, а коронавирусный кризис таким основанием пока не является. С другой стороны, рост потребления чугуна в сталеплавильном переделе является хорошим выходом при возникновении дефицита металлического лома. Именно такая ситуация сложилась после введения коронавирусных ограничений, о чем мы подробнее поговорим в следующем разделе.

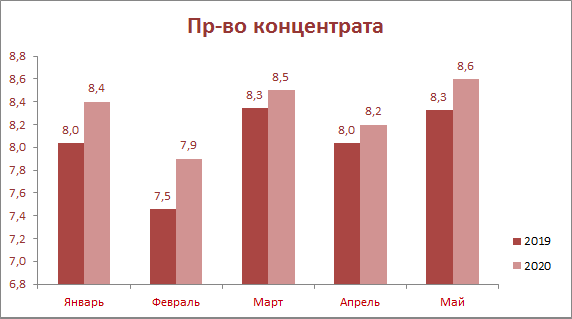

Производство концентрата в январе-мае 2019/2020 года

Увеличение производства чугуна положительно сказалось и на добывающей отрасли. В январе-мае российские ГОКи нарастили добычу руды и выпуск железорудного концентрата относительно показателей прошлого года. Ни в один из месяцев по этой товарной категории не было провала, а к маю зафиксирован выпуск 8,6 млн тонн концентрата — максимальное значение в текущем году.

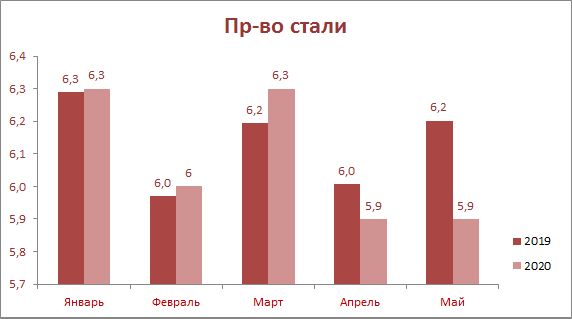

Производство стали в январе-мае 2019/2020 года

В сегменте производства стали начало года также не обещало особенных проблем. Более того, в январе наметился незначительный рост производства с перспективами дальнейшего укрепления сегмента на фоне весеннего «пробуждения» строительного рынка. Эта тенденция достигла пика в марте, когда было произведено 6,3 млн тонн стали с годовым ростом на 1,7%.

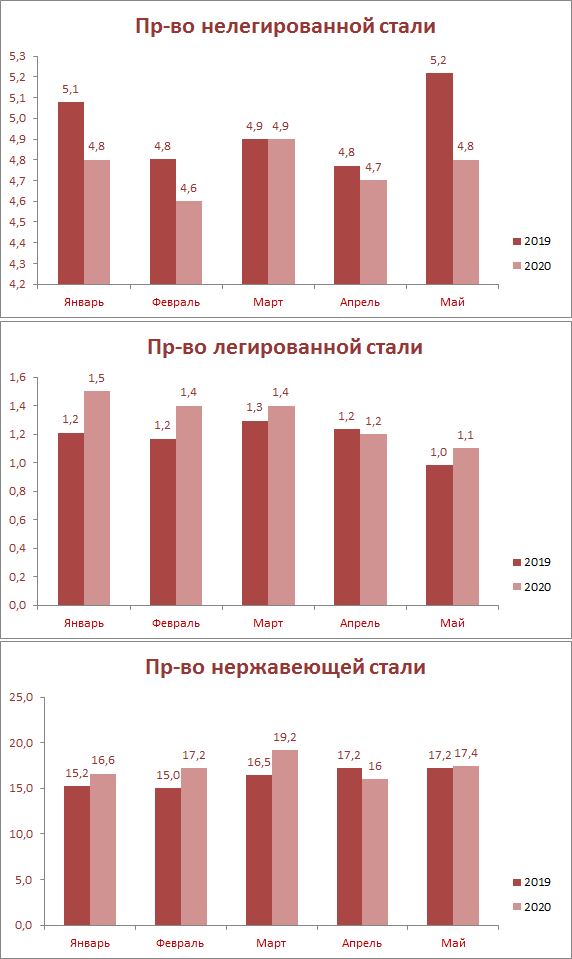

Производство различных видов стали в январе-мае 2019/2020 года (нелегированные и легированные стали — в млн тонн, а нержавеющие — в тыс. тонн)

Основной провал произошел из-за сокращения производства массовых нелегированных сталей. В абсолютных величинах не произошло ничего кардинального: майский выпуск углеродистых марок остался на уровне января (4,8 млн тонн), но относительно прошлого года он сократился на 8%. В сегменте легированной стали за 5 месяцев зафиксировано падение производства на 400 тыс. тонн, а вот выпуск нержавеющих марок не только удержался, но и вырос, что связано с оживлением в работе волгоградского «Красного Октября» и «Златоустовского металлургического завода». В прошлом году оба предприятия находились в кризисе из-за долгов и процедуры банкротства, но постепенно вышли на производственные показатели, что позволило сократить объемы импорта нержавеющего проката.

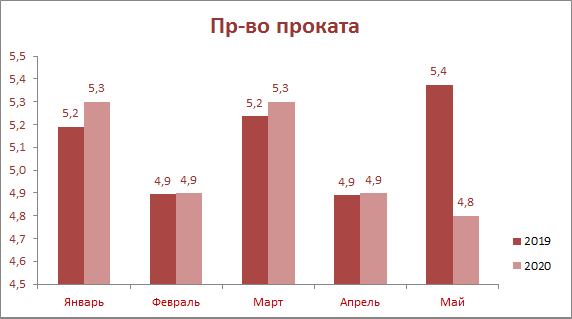

Производство проката в январе-мае 2019/2020 года

В России основное влияние коронавируса на металлургическую отрасль начало проявляться в апреле, когда производство стали сократилось до 5,9 млн тонн (-1,8% относительно предыдущего года), а сегмент готовой продукции хоть и вырос на 0,2%, но продемонстрировал отрицательную среднегодовую динамику. Уже в мае годовое падение производства проката составило 10,7% — на 300 тыс. тонн меньше, чем в 2019 году.

Основной «вклад» в такой мини-кризис принадлежит строительной отрасли, которая значительно замедлилась на фоне коронавирусных ограничений. Оценочное сокращение сбыта проката через металлоторговые площадки в апреле составило от 30 до 50%. В мае ситуация еще больше усугубилась, что вначале сказалось на работе СМЦ и далее по цепочке на объемах производства проката. К примеру, «Амурсталь» отмечает значительно сокращение спроса на строительный прокат для потребителей из ДФО. В мае предприятию пришлось на 26% увеличить объемы торговли заготовкой, сократив на аналогичную величину объемы отгрузки готовой продукции.

Также свою роль сыграло падение производства автомобилей на европейских рынках, что сказалось на потреблении автолиста. Еще одним проблемным моментом можно считать падение цен на нефть и сокращение нефтегазопроводных проектов. Это вызвало сокращение производства труб и, соответственно, снижение потребления листа и трубной заготовки.

Битва за металлолом в период всплеска коронавируса

Лом - важный фактор устойчивости металлургического сегмента. Это основное сырье для конвертерных, электросталеплавильных и еще оставшихся в России мартеновских цехов. Годовая потребность металлургического сегмента в этом виде сырья достигает 31 млн тонн — почти половина от объемов производства стали. Практически все крупные игроки имеют свои ломозаготовительные мощности, но роль независимых компаний все же остается весьма внушительной. Особенно это касается влияния на электросталеплавильные предприятия малого формата, так называемые мини-заводы, которые работают на региональном ломе и не имеют своих собственных заготовительных подразделений. Они напрямую зависят от поставщиков вторичного сырья.

В последние годы в этом сегменте наметилась определенная напряженность, связанная с особенностями работы рынка. В условиях, когда объемы «бытового» вторсырья неизбежно сокращаются, ломозаготовители повышают цены на свою продукцию, а сталеплавильщики, наоборот, стремятся покупать сырье дешевле, лоббируя свои интересы на правительственном уровне. В этом противостоянии инициатива находится на стороне крупных ломозаготовителей, которые могут продавать свою продукцию не только на внутреннем рынке, но и зарубежным потребителям. Собственно, они и пользуются этой возможностью, что делает Россию четвертым в мире экспортером металлолома после Евросоюза, США и Японии с объемом поставок около 5,5 млн тонн в год.

«Ломовиков» привлекают высокие цены по зарубежным контрактам, поэтому почти половина вторсырья (2,5 млн тонн) уходит в Турцию, 1,2 млн тонн экспортируется в Беларусь и 0,9 млн тонн — в Южную Корею. Неудивительно, что такая ситуация не устраивает сталеплавильщиков, которые хотели бы видеть этот лом у себя в шихтовых отделениях, причем по низкой цене.

На этом противостоянии неизбежно сказалась пандемия коронавируса. Во многих регионах были введены ограничения на работу ломозаготовительных площадок, которые не отнесли к категории стратегически важных предприятий с непрерывным циклом работы. Действительно, заготовку лома сложно назвать непрерывным процессом, но от ее стабильности зависит работа сталеплавильных агрегатов, работающих в три смены. Как обеспечить такую работу, если поставки вторсырья упали на 20-80%? Вскоре проблема достигла таких масштабов, что Минпромторг разослал местным властям письма с просьбой открыть пункты сбора металлолома.

После этого ситуация несколько улучшилась, но механизм противостояния уже заработал. В мае «Фонд развития трубной промышленности» начал лоббировать запрет на вывоз лома или хотя бы ограничения на его экспорт. Трубники, которые располагают достаточно крупными электросталеплавильными цехами и предприятиями, кровно заинтересованы в дешевом вторсырье, поэтому предлагают ограничить вывоз лома до 995 тыс. тонн за полугодие. Таким образом внутренние потребители смогут дополнительно получить около 1 млн тонн дешевого сырья (напомним, турецкие цены на лом на треть выше российских). Пока Минпромторг не согласился на ввод таких ограничений, но вопрос окончательно не закрыт.

Прогноз по выручке в коронавирусный год

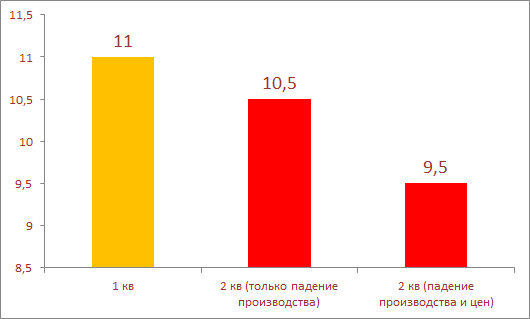

В настоящее время достаточно сложно прогнозировать долгосрочное поведение рынка, но мы попробуем оценить краткосрочное влияние коронавируса на финансовые показатели отрасли. По итогам первого квартала производство стали на российских предприятиях составило 18,6 млн тонн, а проката — 15,5 млн тонн. При сохранении майских тенденций и в июне производство стали во втором квартале может сократиться до 17,7 млн тонн, а проката — до 14,5 млн тонн, то есть, разница составит, соответственно, 0,9 и 1 млн тонн.

При оценке выручки от продаж этого вида продукции воспользуемся показателем средней цены реализации, которую давала в отчетности Группа ММК. В продуктовом портфеле «Магнитки» имеются полуфабрикаты, сортовой, листовой прокат, трубы и метизы, поэтому приведенную цену за 1 тонну в первом приближении можно считать адекватной для всего металлургического сегмента. По итогам первого квартала она составляла 591 доллар за тонну. При такой средней цене реализации продажи 18,6 млн тонн стальной продукции принесут около 11 млрд долларов. Это достаточно реалистичная оценка, поскольку в первом квартале суммарные доходы НЛМК, ММК, «Северстали», «Мечела», «Металлоинвеста» и ТМК превысили 9 млрд долларов.

Оценка выручки металлургических компаний РФ в I и II кварталах ($ млрд)

Если применить ту же методику расчета ко второму кварталу, то при сопоставимой цене реализации выручка от продажи 17,7 млн тонн стали составит около 10,5 млрд долларов, а потери от коронавируса можно оценить в 500 млн долларов. На самом деле оценка занижена, поскольку в период пандемии цены на прокат значительно снизились. Для оценки примем среднее падение стоимости металлопродукции на 10% (этот результат получен на базе анализа данных биржи металлов LME). При таком снижении общие потери российских металлургов вырастут до 1,5 млрд долларов.

Что делать?

Организационные меры

Конечно, в условиях эпидемии первоочередной задачей металлургических компаний является сохранение здоровья персонала. Проще всего было бы остановить производство и отправить людей на самоизоляцию, но этот вариант для металлургии выглядит фантастикой. Остается только минимизировать контакты между сотрудниками, максимально внедрять методы дистанционной работы и диагностики, закупать средства индивидуальной защиты и пр.

Для контроля эпидемиологической обстановки на территории металлургических предприятий многие ведущие компании России начали внедрять системы дистанционного контроля температуры на проходных. Например, на проходных ММК установили 26 тепловизоров, в Выксе приобрели 5 стационарных и 20 переносных пирометров. Аналогичные меры предприняты на всех металлургических предприятиях. Что интересно, параллельно с внедрением тепловизоров некоторые заводы убрали алкотестеры, чтобы минимизировать время пребывания сотрудников на проходных.

Запуск дистанционных средств контроля температуры не обошелся без организационных накладок. На проходных ЧМК и ММК в первые дни работы тепловизоров возникли «пробки». Сотрудникам пришлось ждать своей очереди в плотной толпе, что не только не снижало, но и повышало риск передачи инфекции. Впрочем, с проблемой довольно быстро справились, изменив графики работы корпоративного транспорта, который подвозит персонал к проходным.

К другим мероприятиям, которые напрямую затронули и даже изменили режим работы металлургов, относится дистанционная работа. Речь не о привычной удаленке, которую ввели многие организации, а о настоящей дистанционной работе. К примеру, многие заводы и комбинаты активизировали дистанционную наладку оборудования. Несколько таких проектов реализовала «Северсталь», которая была вынуждена привлекать иностранных или иногородних специалистов к запуску нескольких систем на ЧерМК. К примеру, сотрудники голландской компании Danieli Corus осуществили пусконаладочные онлайн-работы при монтаже нового зонда в конвертерном цехе комбината.

Капитальные затраты

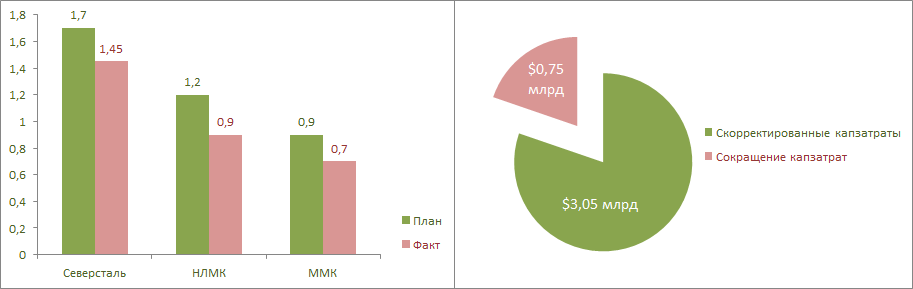

Ухудшение спроса на прокат неизбежно влияет на доходы металлургов и, соответственно, вынуждает искать резервы для устойчивой работы. Одним из таких резервов является сокращение капитальных затрат. Первой о подобной возможности заявили представители «Северстали», еще зимой спрогнозировав сложный год и пообещав сократить бюджет развития на 33-44 млрд руб. или на 30-40% от первоначальных планов. Впрочем, пока окончательное решение принято лишь относительно снижения вложений на 15% (с 1,7 до 1,45 млрд долларов).

В разгар кризиса о сокращении капитальных затрат заявила Группа НЛМК. Вначале в компании не назвали новый бюджет, но сообщили, что будут урезать второстепенные проекты. Впрочем, по итогам первого квартала руководство НЛМК объявило о 20-25-процентном уменьшении инвестиций с 1,2 до 0,9-0,95 млрд долларов. В случае развития кризиса компания готова сократить вложения до 0,75 млрд долларов.

Снижение капитальных затрат ММК, НЛМК и Северстали

Еще один крупнейший игрок рынка — Группа ММК — сократит капитальные затраты на 20% от первоначальных 900 млн долларов. О планах холдинга ЕВРАЗ по снижению объемов инвестиций стало известно в июне из прогноза агентства Fitch, но конкретные показатели пока не разглашаются.

Льготы и протекционизм

Было бы странно, если бы основные игроки рынка не воспользовались пандемией коронавируса для получения преференций от государства. Мы уже писали о попытке металлургов ограничить экспорт лома. К этой же категории мер можно отнести предложение Ассоциации «Русская сталь» относительно снижения импорта железнодорожных колес из Украины и труб нефтегазового сортамента из Китая.

Другой мерой поддержки металлургов может стать расширение государственной поддержки нефтегазовой отрасли, которое также лоббируют металлурги. В частности, Ассоциация «Русская сталь» предлагает обеспечить поставки российских труб для строительства амурского газохимического комплекса СИБУРа, а также для реализации проектов «Газпрома». В июне трубники получили «подарок» в виде контракта на поставку 1,27 млн тонн труб большого диаметра для строительства третьей ветки магистрального газопровода «Бованенково-Ухта». Пять победителей тендера должны до конца 2022 года отгрузить «Газпрому» ТБД на 98,4 млрд руб. Конкретные компании-поставщики пока не названы, но вероятнее всего они представляют российскую трубную отрасль.

Более декларативной мерой поддержки отрасли является попадание металлургических компаний в перечень системообразующих предприятий, который был обновлен в 2020 году. В список вошли все крупнейшие металлургические компании РФ: «Северсталь», ЕВРАЗ, ММК, Металлоинвест, ПМХ, ТМК, «Мечел», НЛМК, ЧТПЗ, ВМЗ ОМК, а также МЗ «Электросталь», «Русполимет» и ОМЗ. Пока попадание в этот перечень не дает значительных льгот, что подчеркивают сами металлурги. Согласно опросу нидерландской компании KMPG, 72,3% металлургических компаний РФ считают действия государства в направлении поддержки отрасли неэффективными. Впрочем, формально системообразующие игроки все же могут рассчитывать на льготное кредитование и налоговые преференции. Все зависит от силы и сплоченности металлургического лобби.

Другие меры

Что еще можно сделать в коронокризис:

- сократить операционные затраты за счет удачных точечных инвестиций;

- внедрять новые цифровые сервисы на этапе подготовки производства, в технологическом и посттехнологическом цикле;

- недорого купить перспективные предприятия, руководство которых не справилось с вызовами рынка;

- сократить численность сотрудников;

- освоить новые виды продукции и переориентироваться на новые рынки;

- оптимизировать цепочки поставок сырья и отгрузки продукции.

Реакция металлургических предприятий на каронавирус

Конечно, пандемия не могла обойти стороной и регионы присутствия металлургических компаний, которые не только создали штабы по противодействию коронавирусу, но и начали выделять средства на поддержку собственных сотрудников и медицинских организаций. «Металлонвест» направил более 2 млрд руб. на закупку необходимых расходных материалов и аппаратуры для больниц в Курской, Белгородской и Оренбургской областях, где расположены основные активы компании. Также холдинг выделил каждому сотруднику предприятия по 10 тыс. руб. на покупку средств индивидуальной защиты и других необходимых медицинских материалов. Антикоронавирусные вложения «Северстали» и НЛМК составили более 1 млрд руб. ЕВРАЗ направил на эти цели 300 млн руб., ММК — 350 млн руб., ТМК — 100 млн руб.

Не обошлось и без ЧП на самих предприятиях. На ЧерМК коронавирус обнаружили еще в марте. COVID-19 привез на предприятие московский сотрудник компании «Северсталь». Он успел заразить еще около десятка коллег из непроизводственных подразделений комбината. Этот случай показал важность ограничения контактов между работниками, поэтому впоследствии многие предприятия запретили командировки и начали переводить основные коммуникации в интернет.

На «Магнитогорском металлургическом комбинате» первый случай заражения COVID-19 выявили 24 апреля и с того времени диагноз подтвердился у 17 сотрудников предприятия, то есть у 0,001% от всего списочного состава ММК. На ОЭМК (холдинг «Металлоинвест») выявлено 66 человек с диагнозами «коронавирус» и «пневмония». Последнее заболевание стало причиной смерти генерального директора «Металлоинвеста» Андрея Варичева (два теста не подтвердили наличие у него COVID-19). Есть заболевшие и на других металлургических предприятиях. 10 апреля был зафиксирован первый случай на НЛМК, 26 апреля — на НТМК, подтверждены факты наличия коронавируса у сотрудников ЧМК.

Выводы

В целом, текущее положение российской металлургии можно оценить словами: «Могло быть и хуже». Действительно, производство сократилось всего на 1 млн тонн, а выручка снизилась на 0,5-1,5 млрд долларов, но пока металлурги стабильно работают без особенной паники. В июне наметилась стабилизация цен на прокат с перспективой некоторого роста. Дальнейшие перспективы зависят от общего состояния российской и мировой экономики и, по нашим ожиданиям, металлургия постепенно вернет себе былые позиции, ведь мир неизбежно научится жить в новых условиях.

Металлобазы.ру

Металлобазы.ру