Рубеж 2021 и 2022 года — время подвести итоги ушедшего года, выделив самые значимые события и тенденции. Нельзя скрыть, что 12 месяцев для металлургии были похожи на джек-пот, когда из игрового автомата потоком хлынули призовые деньги. Этот поток не иссяк и в декабре, поэтому большинство игроков могут продемонстрировать лучший финансовый год за последние 15 лет. Пока годовая отчетность не опубликована, будем судить о состоянии российской металлургии по результатам трех кварталов.

Рубеж 2021 и 2022 года — время подвести итоги ушедшего года, выделив самые значимые события и тенденции. Нельзя скрыть, что 12 месяцев для металлургии были похожи на джек-пот, когда из игрового автомата потоком хлынули призовые деньги. Этот поток не иссяк и в декабре, поэтому большинство игроков могут продемонстрировать лучший финансовый год за последние 15 лет. Пока годовая отчетность не опубликована, будем судить о состоянии российской металлургии по результатам трех кварталов.

Позитив года: рост цен на металлопродукцию, который позволил металлургам в несколько раз увеличить прибыли и компенсировать провал 2020 года.

Поглощение года: покупка «Трубной металлургической компанией» группы ЧТПЗ — конкурента по трубному рынку.

Негатив года: ввод экспортной пошлины на вывоз полуфабрикатов и проката, а также повышение НДПИ и появление акциза на жидкую сталь с 1 января 2022 года.

НЛМК

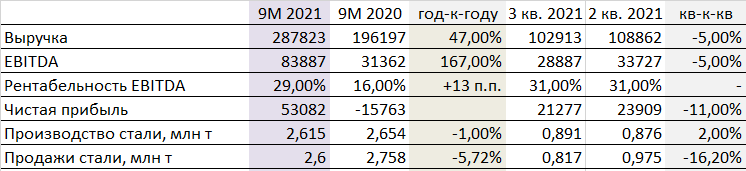

Производство и продажи:

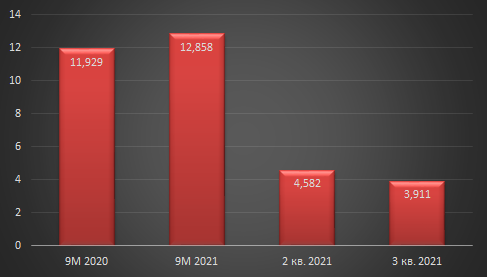

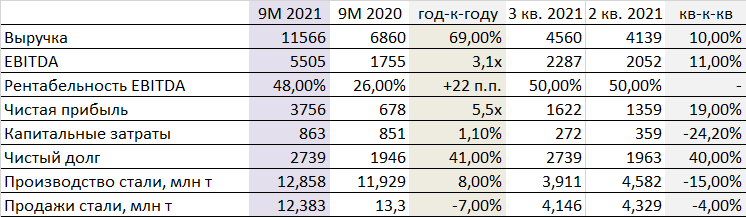

С производственной точки зрения квартал оказался для лидера если не провальным, то не оправдавшим надежды. Причиной стала авария в кислородном цехе НЛМК, где в течение недель не могли восстановить производство кислорода. Из-за дефицита этого энергоресурса стоял и второй кислородной-конвертерный цех — наиболее производительный из двух ККЦ. Этот простой обошелся предприятию не менее, чем в 400 тыс. тонн стали. В итоге совокупная квартальная выплавка рухнула на 15%, составив 3,91 млн тонн против 4,58 млн тонн кварталом ранее.

НЛМК: производство, млн т

С начала года произвела 12,85 млн тонн стали, прибавив на 8% относительно показателей 2020 года. Такой прирост объясняется позитивными последствиями модернизации конвертерного производства с ростом производительности ККЦ-2. Также положительное влияние на объемы выплавки оказал рост загрузки предприятий сортового дивизиона, которые нарастили продажи на фоне оживления строительного рынка РФ. Также значительно прибавили американский (+34%) и европейский (+30%) дивизионы, где зафиксирован взрывной спрос на сталь после провала 2020 года.

Несмотря на прирост выплавки, годовые продажи НЛМК оказались на 7% ниже — 12,38 млн тонн. Это связано с перераспределением продажи полуфабрикатов между внешними потребителями и американскими активами. За год компания реализовала 4,23 млн тонн товарных слябов и сорта, что на 21% меньше год-к-году. При этом отгрузки заготовки зависимым зарубежным компаниям выросли на 600 тыс. тонн или 30%.

Реализация готового проката за год выросла на 3% и составила 8,15 млн тонн. Продажи плоского проката остались на прежнем уровне (6,18 млн тонн) — это сегмент остается основным в торговом портфеле группы с преобладанием слябов (4,89 млн тонн) и горячекатаного листа (1,96 млн тонн). Почти 1 млн тонн реализован в сегменте х/к листа, продано 570 тыс. тонн оцинкованного проката и 250 тыс. тонн стали с полимерным покрытием.

Отгрузки сорта выросли на 14% — до 1,97 млн тонн, фактически увеличившись на 350 тыс. тонн. Прирост показателей зафиксирован как на «НЛМК-Калуга», так и на площадке в Ревде. Ключевым продуктом стала арматура, объемы отгрузки которой выросли на 18% и составили 1,58 млн тонн. Почти 340 тыс. тонн составляет реализация сортовой заготовки, также за указанный период продано около 180 тыс. тонн катанки и 100 тыс. тонн метизов.

Финансы:

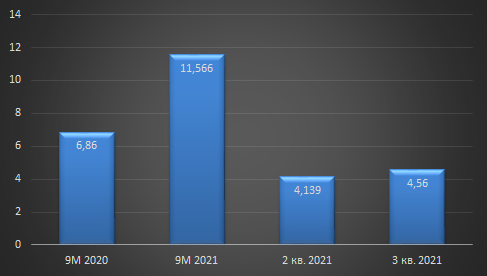

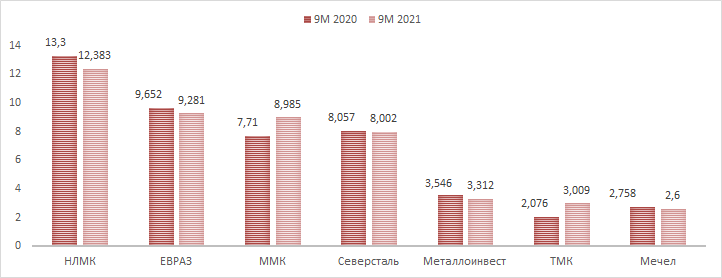

На фоне квартально сокращения производства и продаж группа НЛМК все же продемонстрировала уверенные финансовые показатели, увеличив выручку на 10%. На это повлияли как взлетевшие цены, так и перераспределение товарного портфеля в сторону увеличения доли маржинальных продуктов. В итоге в июле-сентябре компания заработала 4,56 млрд долларов, а за 9 месяцев — 11,56 млрд долларов. Годовой прирост выручку оценивается в 69% или в почти в 5 млрд долларов, отражая позитивные тренды в мировой металлургии.

НЛМК: выручка, $ млрд

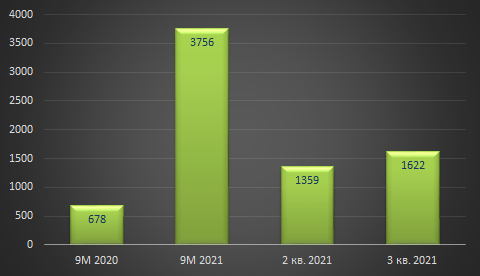

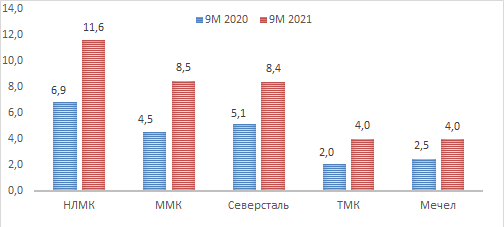

Чистая прибыль НЛМК за год также взлетела в 5,5 раз и составила 3,75 млрд долларов. В III квартале этот показатель продолжил расти, составив 1,62 млрд долларов (+19%).

НЛМК: чистая прибыль, $ млн

Главные события в III квартале:

- в июле начались поставки оборудования для строительства АГНЦ-5. Бюджет проекта: 12 млрд руб.

- в августе из-за аварии в производстве кислорода на протяжении двух недель простаивал ККЦ-2 НЛМК с неудачным промежуточным перезапуском мощностей;

- в сентябре на НЛМК запустили четвертую линию лазерной обработки трансформаторной стали мощностью 54 тыс. тонн.

Ключевая статистика для НЛМК

Прогноз:

- производство стали в 2021 году составит около 17,2 млн тонн, что станет повторением прошлогодних показателей;

- продажи будут отставать на 700-800 тыс. тонн;

- выручка НЛМК составит около 16 млрд долларов — на 7 млрд больше итогов 2020 года;

- чистая прибыль увеличится в 4,4 раза и достигнет 5,3 млрд долларов.

ЕВРАЗ

Производство и продажи:

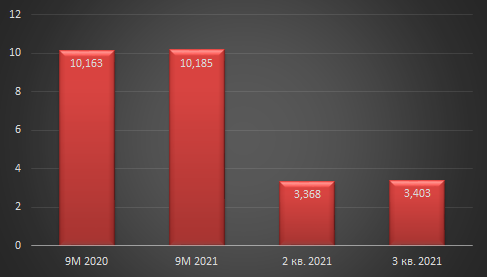

После проседания первого квартала из-за перебоев с производством агломерата для доменного производства ЗСМК, ЕАРАЗ вышел на плюсовые показатели производительности. За 9 месяцев российские и зарубежные активы компании выплавили более 10,18 млн тонн стали, превысив прошлогодние показатели на 0,2%. Квартальная выплавка составила около 3,4 млн стали, что на 1% больше результатов предыдущего отчетного периода.

За счет отставания в первом квартале ЗСМК по году отстает по производству чугуна на 7,3% (4,3 млн тонн), стали — на 4,9% (5,45 млн тонн), проката — на 5,2% (4,75 млн тонн). На этом фоне показатели НТМК выглядят более утешительно: выплавка чугуна выросла на 4,2% (3,81 млн тонн), стали — на 1,9% (3,33 млн тонн), отгрузки проката — на 2,8% (3,03 млн тонн).

ЕВРАЗ: производство, млн тонн

Продажи стали в III квартале просели на 10,7%, составив 2,55 млн тонн. Причины две: снижение продажи полуфабрикатов из-за неблагоприятной погоды в портах, а также сокращение спроса на прокат строительного назначения. Реализация этого вида продукции снизилась на 15,35 (до 0,8 млн тонн), отгрузки рельсов просели на 12,6% — до четверти миллиона тонн, а по другим продуктам зафиксировано снижение на 11,8%. За 9 месяцев ЕВРАЗ реализовал потребителям более 8 млн тонн продукции, сократив показатели на 3,2% относительно предыдущего года. Проседание зафиксировано как в сегменте полуфабрикатов, так и по продажам готового проката, причем основной причиной отставания стало снижение объемов сбыта рельсов на 16,8%.

Финансы:

Не публиковались

Главные события в III квартале:

- в июле на НТМК начато строительство линии выходного контроля ж/д колес производительностью 300 тыс. штук в год. Бюджет проекта: 25 млн долл.;

- в июле на ЗСМК завершилась реконструкция блока воздухонагревателей доменной печи №2, что позволило повысить ее производительность на 8% при снижении расхода кокса на 6%. Бюджет: 1,9 млрд руб.;

- в августе на ЗСМК начали монтаж оборудования для охлаждения коксового газа, что позволит сократить выбросы на 85%. Бюджет: 0,89 млрд руб.;

- в сентябре на НТМК запустили установку аспирации воздуха в миксерном отделении ККЦ. Бюджет: 0,27 млрд руб.;

- в сентябре ЕВРАЗ начал строительство нового ванадиевого завода производительностью 12 тыс. тонн, который запустят к 2025 году. Бюджет: 228 млн долларов.

Ключевая статистика для ЕВРАЗа

Прогноз:

- производство стали в 2021 году составит около 13,5-13,6 млн тонн, что станет повторением прошлогодних показателей;

- продажи также выровняются с общим объемом отгрузки около 10,8-11 млн тонн с проседанием на 1 млн тонн относительно 2020 года;

- выручка ЕВРАЗа составит около 13 млрд долларов — на 3,2 млрд больше итогов 2020 года;

- чистая прибыль холдинга утроится и достигнет 2,5 млрд долларов.

Группа ММК

Производство и продажи:

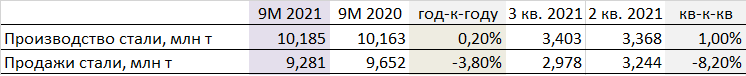

В III квартале ММК выплавил 3,39 млн тонн стали, сохранив темпы производства относительно предыдущего квартала. Ключевым событием стал перезапуск турецкого подразделения в Искандеруне, которое 9 лет простаивало из-за неблагоприятной рыночной конъюнктуры. С июля местный филиал перешел от прокатки магнитогорских слябов к полноценному производственному циклу, что компенсировало некоторое производственных показателей на Магнитке.

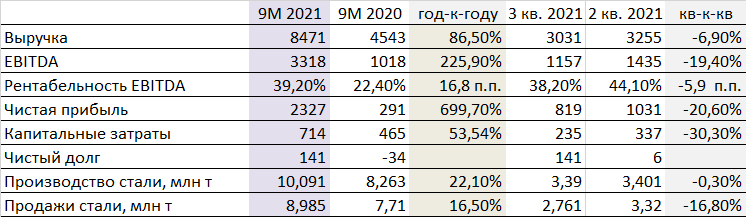

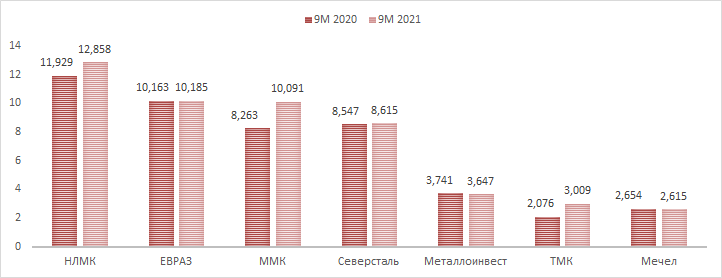

За 9 месяцев компания выпустила свыше 10 млн тонн стали, нарастив производство на 22,1%. В год пикового роста цен на металлургическую продукцию такой прогресс стал особенно удачным. Это следствие прошлогоднего запуска реконструированного стана 2500, который производит львиную долю листа ММК. После выхода на проектную мощность Магнитка отыграла третью строку в списке российских производителей стали, обойдя «Северсталь» и почти догнала ЕВРАЗ.

ММК: производство, млн тонн

Квартальные продажи группы оцениваются в 2,76 млн тонн, что на 16,8% ниже итогов предыдущего квартала. В компании такое изменение объясняют переходом на длинные контракты, а также капремонтом стана 5000, выпускающего сверхширокий толстый лист для ТБД и судостроения. На промежутке в 9 месяцев компания реализовала 8,98 млн тонн, что на 16,5% больше результатов прошлого года. Причину мы уже назвали — набор мощности стана 2500 и благоприятная рыночная конъюнктура.

Финансы:

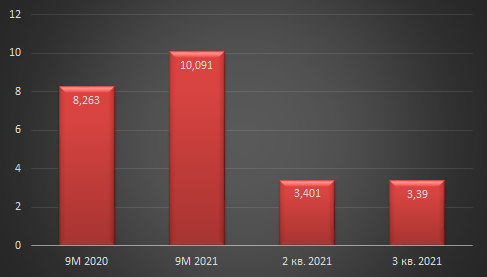

При 16,8-процентном снижении продаж квартальная выручка ММК снизилась всего на 6,9%, отражая восходящий ценовой тренд июля-сентября. Такое проседание не сможет омрачить удачный для компании год, когда за 9 месяцев доходы взлетели на 86,5% и составили 8,47 млрд долларов. Основную долю обеспечивает российский стальной сегмент, который в январе-сентябре заработал 8,14 млрд долларов, что почти на 4 млрд больше прошлогодних результатов.

ММК: выручка, $ млрд

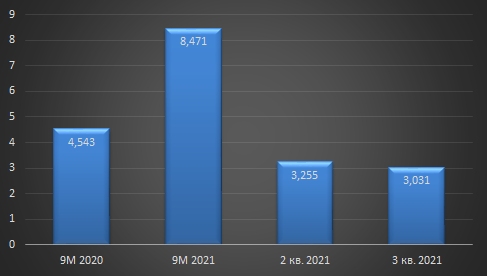

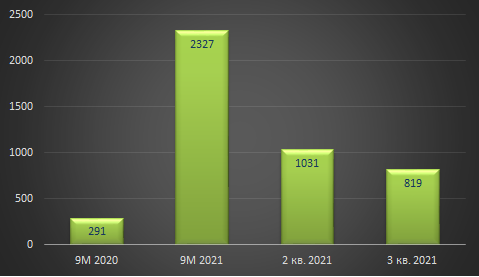

Чистая прибыль группы за 9 месяцев составила 2,32 млрд долларов с приростом на порядок относительно 2020 года, когда этот показатель составлял всего 291 млн долларов. Квартальная прибыль снизилась на 20,6% (до 0,81 млрд долларов), отражая общую динамику III квартала.

ММК: чистая прибыль, $ млн

Главные события в III квартале:

- в июле возобновил работу остановленный в 2012 году электрометаллургический комплекс MMK Metalurji в турецком Искандеруне. На запуск подразделения на правили 40 млн долларов. На проектную мощность в 2 млн тонн завод выведут в 2022 году;

- в июле на ММК завершился капитальный ремонт и реконструкция реверсивного листопрокатного стана 1700;

- в августе на ЦОФ «ММК-Уголь» запустили новую установку гипербарфильтров для обезвоживания угольного концентрата.

Ключевая статистика для ММК

Прогноз:

- производство стали в 2021 году составит около 13,4-13,5 млн тонн — почти на 2 млн тонн больше прошлогодних показателей (при благоприятных обстоятельствах ММК имеет шанс обойти ЕВРАЗ);

- продажи достигнут отметки в 11,8-12 млн тонн с приростом на 1,1-1,3 млн тонн относительно 2020 года;

- выручка ММК составит около 11,5 млрд долларов — почти в 2 раза больше итогов 2020 года;

- чистая прибыль холдинга достигнет 3 млрд долларов, увеличившись в 5 раз.

«Северсталь»

Производство и продажи:

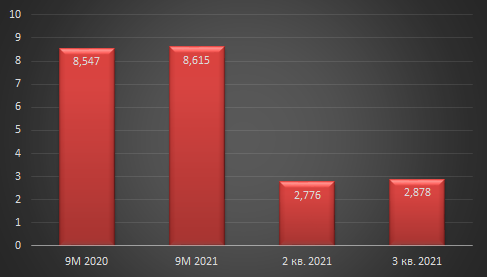

Квартал оказался для «Северстали» продолжением успешного года. Выплавка стали выросла на 4% — до 2,88 млн тонн, что стало следствием завершения масштабной ремонтной программы в доменном и конвертерном переделах. В частности, на росте показателей сказалась модернизация МНЛЗ, а также повышение суточного количества плавок в ККЦ. Эти же факторы объясняют позитивную динамику за 9 месяцев. В указанный период ЧерМК выплавил 8,62 млн тонн с приростом на 1% к 2020 году. Позитивное влияние на производственную программу оказал декабрьский запуск новой доменной печи «Череповчанка», благодаря котором производство чугуна выросло на 12%. В апреле в Череповце запустили обновленную дуговую печь №1, которая пришла на смену шахтной печи и может перерабатывать до 85% жидкого чугуна. Это расширяет возможности сталеплавильного сегмента и в будущем году комбинат готов прибавить еще значительнее.

«Северсталь»: производство, млн тонн

Продажи стали в январе-сентябре оцениваются в 8 млн тонн, на 1% ниже итогов 2020 года. При этом за год значительно изменился баланс продуктов в торговом портфеле компании. В текущем году компания значительно, в 4 раза, нарастила реализацию слябов и чушкового чугуна (более 1 млн тонн). Такой прирост объясняется ремонтом в прокатном производстве, в частности, модернизацией одной из нагревательных печей стана 2000. Вследствие этого продажи коммерческой стали снизились на 23% (до 3,29 млн тонн), хотя усредненная «ценность» выросла за счет увеличения доли и объемов реализации продукции с высокой добавленной стоимостью до 3,67 млн тонн (на 4%).

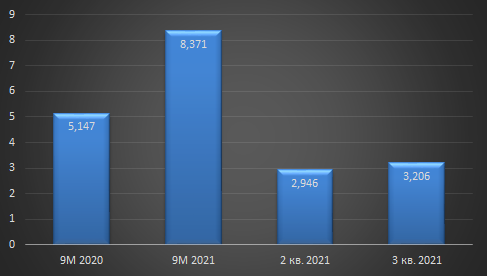

Финансы:

Квартальная выручка компании увеличилась на 9% (до 3,2 млрд долларов) на фоне роста продаж продукции. Как и у других игроков, годовые доходы «Северстали» взлетели до 8,37 млн тонн, отражая глобальную динамику спроса. Даже незначительное 1-процентное снижение объемов реализации не может омрачить впечатление от трех кварталов. В четвертом компания должна закрепить этот результат.

«Северсталь»: выручка, $ млрд

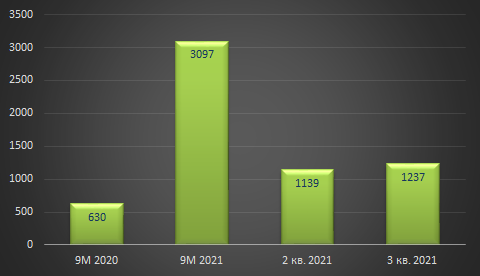

Чистая прибыль за 9 месяцев составила 3,09 млрд долларов с перспективой годового увеличения до 4 млрд долларов. Относительно 2020 года зафиксирован прирост почти на 400% — заслуга растущего рынка. В III квартале результаты еще более впечатляют: 1,23 млрд долларов и +9% относительно предыдущего отчетного периода.

«Северсталь»: чистая прибыль, $ млн

Главные события в III квартале:

- в июле в Череповце запустили реконструированный непрерывно-травильный агрегат №3;

- в сентябре «Северсталь-Метиз» запустил третий стан холодной прокатки полосы производительностью 5 тыс. тонн. Бюджет: 287 млн руб.;

- в сентябре в ККЦ ЧерМК запустили новую газоочистку, потратив на ее строительство 88 млн руб.;

- в сентябре ЧерМК запустил новую нагревательную печь №2 стана 2000. Агрегат имеет производительность 500 тонн в час. Бюджет: 4 млрд руб.

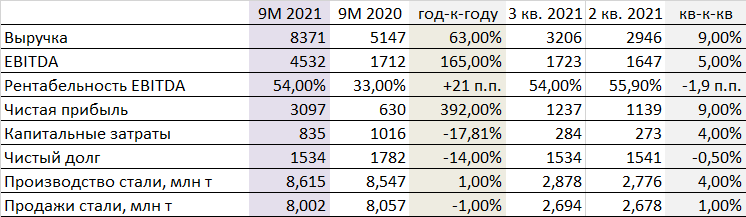

Ключевая статистика для «Северстали»

Прогноз:

- производство стали в 2021 году составит около 11,5 млн тонн — почти на 200 тыс. тонн больше прошлогодних показателей;

- продажи достигнут отметки в 11,7 млн тонн — на уровне предыдущего года;

- выручка «Северстали» составит около 11,5 млрд долларов — почти в 1,7 раза больше итогов 2020 года;

- чистая прибыль холдинга достигнет 4,3 млрд долларов, увеличившись в 4,2 раза.

Металлоинвест

Производство и продажи:

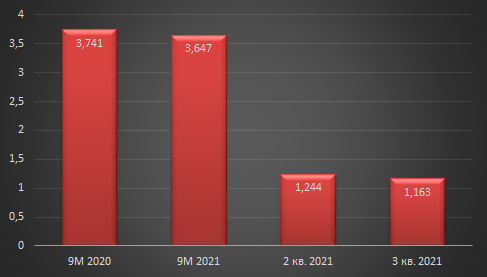

Квартальное производство стали оценивается в 1,2 млн тонн с проседанием на 6,5% относительно апреля-июня. На производственных показателях сказалось аварийное обрушение металлоконструкций ДСП-4 на ОЭМК, который в этот период снизил производство почти на 50 тыс. тонн — до 0,8 млн тонн. «Уральская сталь» также сбавила на 30 тыс. тонн, отгрузив на склад 361 тыс. тонн заготовки. За 9 месяцев «Металлоинвест» выплавил 3,64 млн тонн стали, отставая от прошлогоднего графика на 2,5% или на 100 тыс. тонн.

«Металлоинвест»: производство, млн тонн

По итогам III квартала продажи стали оцениваются в 1 млн тонн, что на 14% ниже итогов предыдущего отчетного периода. Дефицит составил около 180 тыс. тонн, причем основная доля приходится на полуфабрикаты (-100 тыс. тонн), лист (-70 тыс. тонн) и сортовой прокат HVA (-50 тыс. тонн). Несколько выросли объемы реализации листа HVA (60 тыс. тонн), что компенсировало проседание в остальных сегментах. В целом по году компания демонстрирует продажи на уровне 3,31 млн тонн, уступая графику предыдущего года на 6,5% или 230 тыс. тонн. На фоне роста цен на сталь такое отставание нельзя назвать критичным для финансового состояния компании.

Финансы:

Не публиковались

Главные события в III квартале:

- в августе компания приступила к реконструкции нагревательной печи №2 на оборудовании фирмы Tenova (Италия). Бюджет: 460 млн руб.

- в августе стартовал проект реконструкции обжиговой печи ФОиМ ОЭМК с повышением часовой производительности до 550 тонн. Бюджет: 2 млрд руб.;

- в сентябре завершилась модернизация доменной печи №3 на «Уральской стали», повысив годовую производительность агрегата на 8% — до 1 млн тонн. Бюджет проекта: 3,9 млрд руб.

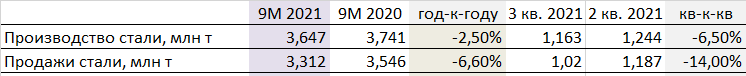

Ключевая статистика для «Металлоинвеста»

Прогноз:

- производство стали в 2021 году составит около 4,8 млн тонн — на 4,5% ниже прошлогодних показателей;

- продажи достигнут отметки в 4,3 млн тонн — на 6,5% ниже итогов предыдущего года;

- выручка «Металлоинвеста» составит около 11 млрд долларов — почти в 1,7 раза больше итогов 2020 года;

- чистая прибыль холдинга достигнет 4,5 млрд долларов, увеличившись в 3,5 раза.

ТМК

Производство и продажи:

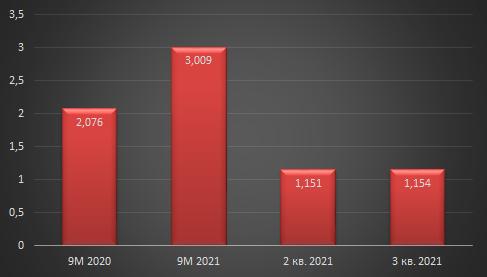

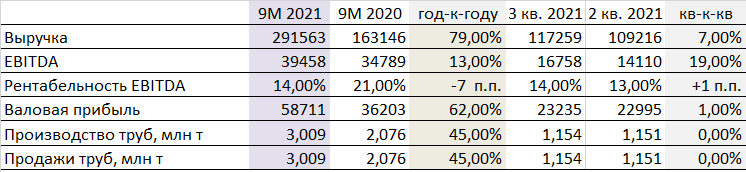

Усилившись весной активами группы ЧТПЗ, Трубная металлургическая компания с каждым кварталом демонстрирует прирост производственных показателей относительно предыдущего года. По итогам 9 месяцев ТМК увеличила продажи на 45%, отгрузив потребителям свыше 3 млн тонн продукции. Прирост на 925 тыс. тонн объясняется учетом показателей ЧТПЗ и ПНТЗ, а также некоторым оживлением рынка во втором полугодии.

ТМК: продажи, млн тонн

В III квартале ТМК сохранила уровень продаж на уровне предыдущего квартала, реализовав 1,15 млн тонн продукции. По-прежнему в продуктовом портфеле доминирует сегмент бесшовных труб, на который приходится 0,82 млн тонн в общем объеме реализации. За квартал компания снизила сбытовые показатели на 4%, что связано со снижением объемов нефтедобычи и сокращением потребления труб OCTG. Вместе с тем, сегмент сварных труб вырос на 11% (до 331 тыс. тонн) за счет оживления рынка ТБД.

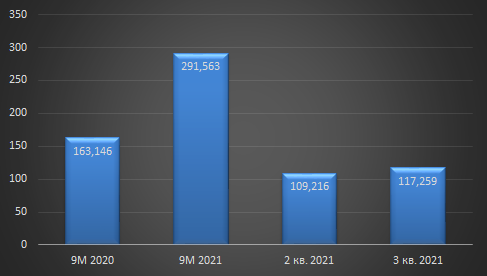

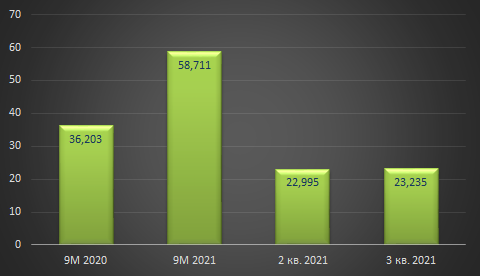

Финансы:

За счет поглощения конкурента, а также в условиях благоприятной рыночной конъюнктуры ТМК в текущем году прибавила по основным финансовым показателям. Выручка за 9 месяцев превысила 291 млрд руб., что на 79% больше прошлогодних итогов. Квартальные доходы компании оцениваются в 117 млрд руб. с приростом на 7% относительно предыдущего квартала.

ТМК: выручка, млрд руб.

Валовая прибыль компании в январе-сентябре оценивалась в 58,7 млрд руб. с прибавкой на 62% относительно показателей 2020 года. Квартальная прибыль выросла на 1% — до 23,2 млрд руб.

ТМК: валовая прибыль, млн руб.

Главные события в III квартале:

- запущен проект «Нержавеющая река» по модернизации производства коррозионно-стойких сталей на ВТЗ, в рамках которого компания SMS поставит оборудование для реконструкции ваккуматора и МНЛЗ-2. Бюджет: 1,5 млрд руб.;

- ТМК запустила проект по реконструкции систем водоснабжения и снижению объема отходов на производственных площадках. Бюджет: 2,9 млрд руб.

Ключевая статистика для ТМК

Прогноз:

- по итогам года продажи достигнут отметки в 4,1 млн тонн — на 1,3 млн тонн выше итогов предыдущего года;

- выручка ТМК составит около 400 млрд руб. — на 180 млрд больше итогов 2020 года;

- валовая прибыль холдинга достигнет 80 млрд руб., увеличившись на 32 млрд.

«Мечел»

Производство и продажи:

Производство стали на предприятиях компании в III квартале выросло на 1%, составив 891 тыс. тонн. Если раньше компания занимала твердое 6 место во всероссийской табели о рангах, то со второго полугодия она уступил позицию ТМК, которая приросла двумя новыми заводами. У «Мечела» такого расширения бизнеса не предвидится, но квартал компания может занести себе в актив.

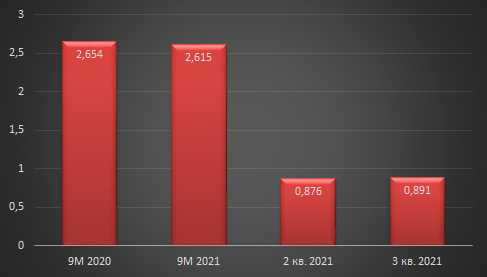

«Мечел»: производство, млн тонн

За 9 месяцев производство стали снизилось на 1%, составив 2,61 млн тонн. Можно прогнозировать, что по итогам года компания не сможет ликвидировать этот разрыв, который образовался вследствие снижения среднемесячных показателей, а также из-за зафиксированных в I квартале организационных проблем с поставками сырья для доменного передела ЧМК.

«Мечел»: продажи, млн тонн

Продажи проката коррелируют с производственными результатами, сократившись на 5,7% год-к-году (до 2,6 млн тонн). В компании считают, что такой итог связан со снижением спроса на продукцию строительного назначения, машиностроителей и металлообрабатывающих игроков. Также «Мечел» ссылается на ввод экспортных пошлин, вследствие чего доля реализации проката на экспорт снизилась с 30 до 10% в общем продуктовом портфеле.

Финансы:

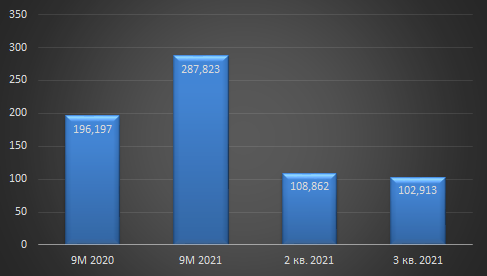

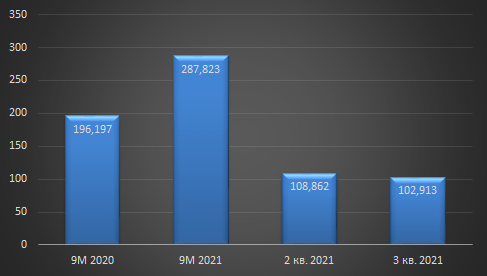

Выручка «Мечала» в январе-сентябре превысила 287 млрд руб., что на 47% больше итогов предыдущего года. Можно прогнозировать, что за четыре квартала доходы компании приблизятся к отметке в 0,4 трлн руб. Квартальная выручка составила 103 млрд руб. — на 5% ниже итогов предыдущего отчетного периода, хотя производство стали в этот период выросло.

«Мечел»: выручка, млрд руб.

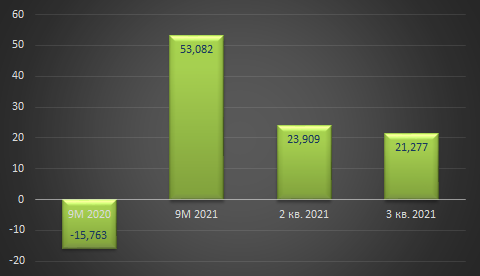

Даже по итогам 9 месяцев можно с уверенность говорить, что финансовый год стал для «Мечела» успешным. Если за 2020 год компания задекларировала прибыль в 808 млн руб., то по итогам трех кварталов этот показатель составил 53 млрд руб., сменив чистый убыток в размере 16 млрд руб. Квартальная прибыль оценивается в 21 млрд руб. — на 11 ниже итогов апреля-июня.

«Мечел»: чистая прибыль, млрд руб.

Главные события в III квартале:

- в июле на БМК начался монтаж второй очереди волочильных станов общей стоимостью 220 млн руб., а в сентябре на предприятие прибыло еще 4 волочильных машины на 200 млн руб.;

- в сентябре на «Ижстали» заработала линия правки горячекатаного круга диаметром 180 мм

- в сентябре в ЭСПЦ-6 ЧМК модернизировали систему газоочистки.

Ключевая статистика для «Мечела»

Прогноз:

- производство стали в 2021 году составит около 3,5 млн тонн — на 150 тыс. тонн ниже прошлогодних показателей;

- продажи достигнут отметки в 3,4 млн тонн — на 200 тыс. тонн ниже итогов предыдущего года;

- выручка «Мечела» составит около 390 млрд руб. — почти на 130 млрд руб. больше итогов 2020 года;

- чистая прибыль холдинга достигнет 75 млрд руб., сменив показатель в 808 млн руб.

Итоги III квартала:

9 месяцев показывают, что год оказался для металлургов мега-успешным по финансовым показателям. При этом компании не спешили наращивать производство за счет «скрытых» резервов. Приростом производственных показателей могут похвастаться 5 из 7 игроков, причем большинство из них нарастили выплавку за счет «естественных» причин. Лидер российского рынка, НЛМК, прибавил вследствие увеличения емкости конвертеров в ККЦ-2 на Липецкой площадке. Группа ММК увеличила показатели после ввода в эксплуатацию реконструированного стана 2500, а ТМК, лидер по темпам прироста производства, прибавила за счет поглощения группы ЧТПЗ. Остальные игроки умеренно нарастили производство, а «Металлоинвест» и «Мечел» даже незначительно снизили производственные итоги.

Производство, млн тонн

Следует отметить, что в 2021 году на производственные результаты оказали влияние не только рыночные или плановые показатели, но и организационные сложности. В той или иной мере от аварий пострадали НЛМК, «ОЭМК, ЗСМК, а «Мечел» недобрал из-за сложностей с техническим состоянием оборудования на Коршуновском ГОКе.

Сбытовые показатели текущего года в целом стали ниже. Из семерки производителей только ММК и ТМК смогли добиться увеличения продаж. Если Магнитогорская группа добилась этого за счет запуска стана 2500 и сталеплавильного комплекса в Искандеруне, то «Трубная металлургическая компания» фактически просела на фоне сокращения рынка, а прирост реализации обеспечило поглощение группы ЧТПЗ.

Продажи, млн тонн

Если операционные показатели можно считать умеренно-оптимистичными, то финансовое положение компаний упрочилось по уже казанным причинам. Из отчитавшихся игроков буквально все прибавили в выручке на десятки процентов и миллиарды долларов. Этому способствовал кардинальный рост спроса на сталь и глобальных цен на металлопродукцию, который начался еще в ноябре 2020 года. Тенденция должна сохраниться и в 2022 году, хотя и с выходом на плато или даже с некоторым снижением цен.

Выручка, $ млрд

На фоне роста доходов прибыль компаний выросла в несколько раз, а для «Мечела» сменила чистый убыток 2020 года. Нужно отметить, что такой рост доходов стал причиной пристального внимания к металлургам со стороны властей, которые с августа ввели экспортную пошлину на металлопродукцию, а с 1 января ввели два новых налога. Впрочем, увеличение налоговых отчислений не должно слишком омрачить впечатление от успешного года.

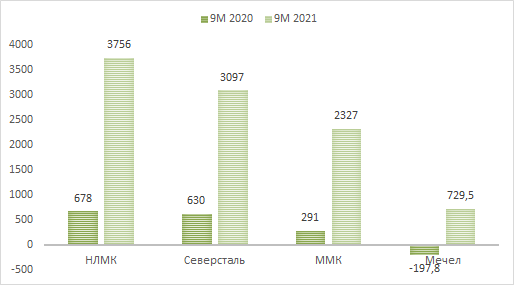

Чистая прибыль, $ млн

Выводы

Если 2020 год был для металлургии не слишком утешительным, но дающим надежду на лучшее, то 2021 год эти надежды оправдал на 200%. В конце года даже оптимисты не могли предсказать, насколько крепко отрасль будет стоять на ногах. В 2022 год тенденция должна сохраниться, что можно считать удачей на фоне глобального вектора перехода на новые экологически чистые технологии. В ближайшее десятилетие металлургам понадобятся средства на освоение безуглеродных методов производства, и благоприятная рыночная конъюнктура должна способствовать устойчивому развитию компаний.

Металлобазы.ру

Металлобазы.ру